ハウスメーカーの王者、積水ハウスは高配当株としても魅力的!

積水ハウスといえば、誰もが知るハウスメーカーのトップ企業です。しかし、その積水ハウスが、高配当株としても魅力的であることをご存知でしょうか?

「聞いたことはあるけど、よくわからない…」

そんな方のために、建築業界で14年間以上勤務し、高配当株投資歴も3年以上の私が、積水ハウスの高配当株としての魅力と、確認すべきポイントを、初心者にもわかりやすく解説します。

・積水ハウスについて理解が深まる

・投資すべきか判断するためのポイントがわかる

積水ハウスが高配当株として魅力的な理由

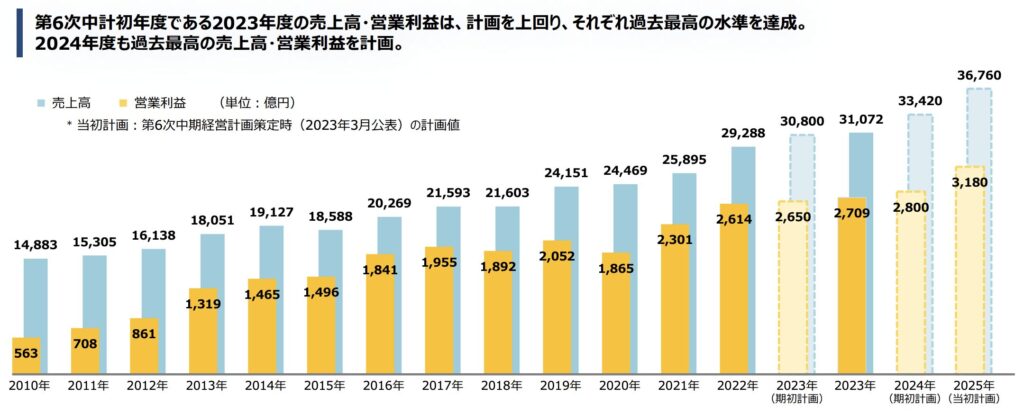

①業績成長

積水ハウスは、高級戸建住宅を中心に展開している住宅トップメーカーです。

売上高は右肩上がりで増加しており、7期連続で増収を記録しています。

また営業利益率も安定しており、今後も業績成長が期待できます。

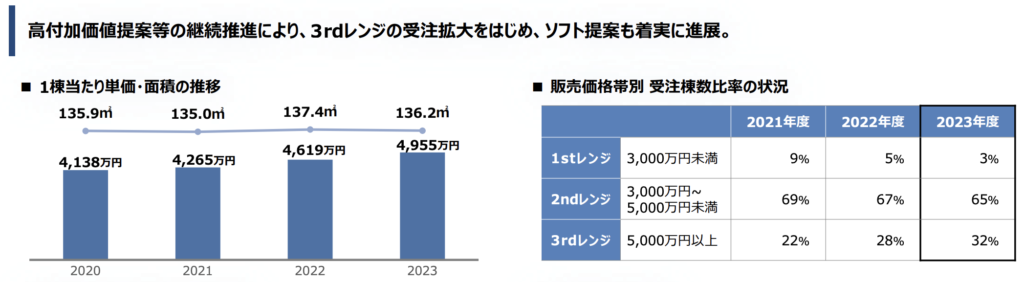

出所:2024年度 積水ハウス – 経営計画説明会資料より抜粋

②配当金の安定性

積水ハウスは13期連続で増配しており、高配当株としての信頼性があります。

配当性向は横ばい(40%前後)で推移しており、配当余力も十分にあります。※配当性向については、後ほど詳細を説明します。

③配当利回り

現在の予想配当利回りは約3.53%で、高配当株としてまずまずの水準です(2024年4月10日現在)。

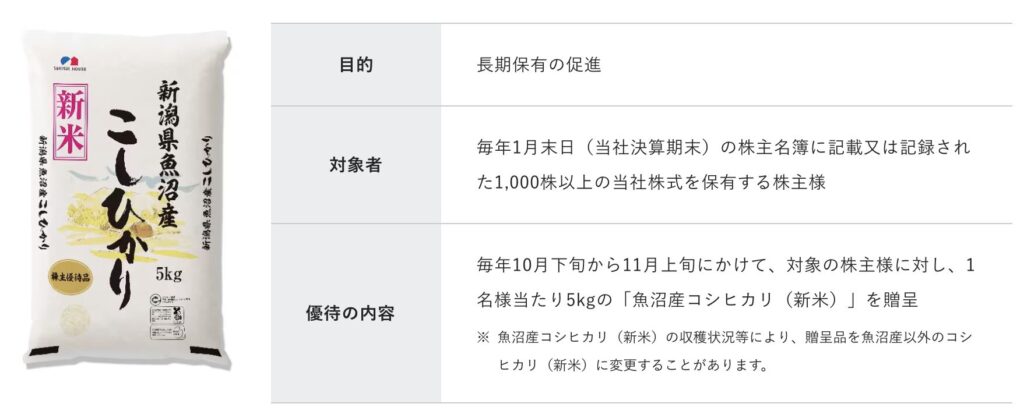

④株主優待

1000株以上保有の株主に対して、「新潟県魚沼産コシヒカリ新米5Kg」を贈呈しています。株主優待も魅力的なポイントです。

出所:積水ハウス – ホームページ

積水ハウスについて

概要

- 設立 1960年

- 従業員数 14,932名(一級建築士3,090名)(2023年1月31日現在)

- 累積建築戸数 2,583,978戸(2023年1月31日現在)

出所:積水ハウス – ホームページ

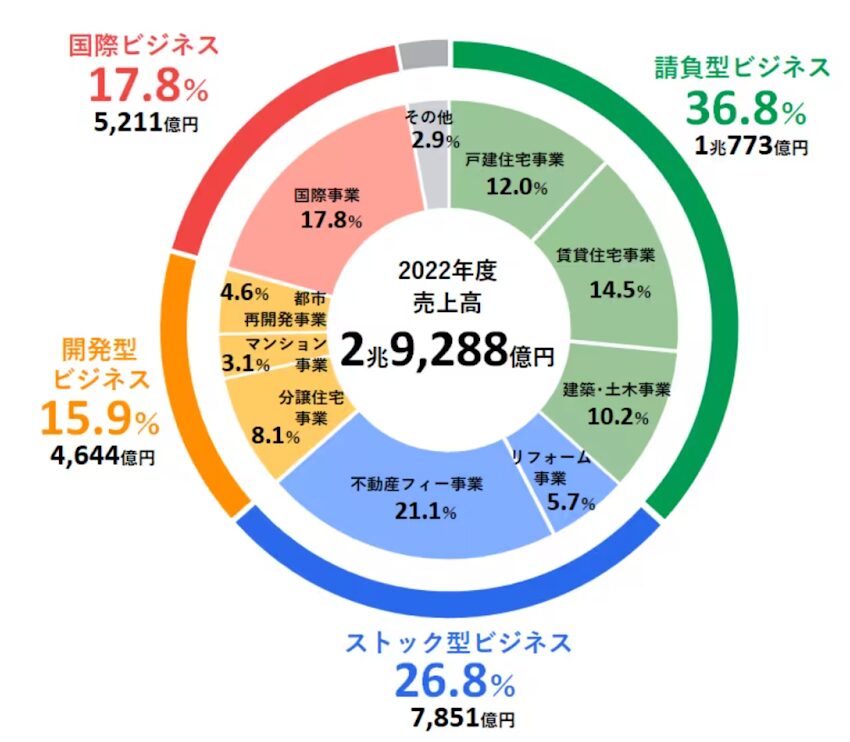

「請負型ビジネス」

高付加価値の住宅・建物を提供し、強固な顧客基盤を構築しています。

「ストック型ビジネス」

顧客基盤を活かしてリフォームや賃貸住宅管理などのビジネスを展開しています。

「開発型ビジネス」

良質な都市再開発や美しく住み心地の良いまちづくりを行っています。

「国際ビジネス」

アメリカ、オーストラリアを中心に事業を展開しています。

トップメッセージ(社長の言葉)

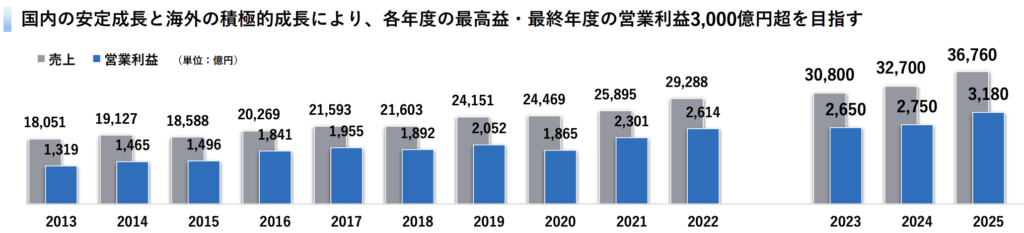

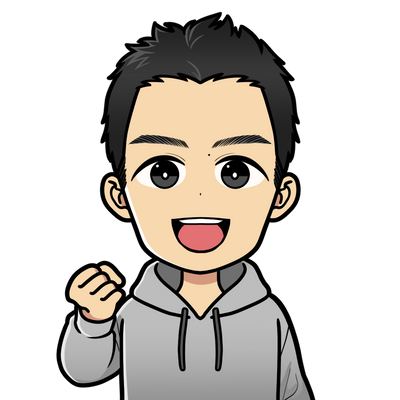

「国内の“安定成長”と海外の“積極的成長”」を推進し、世界中に「幸せ」という付加価値の提供を目指す。

・2025年度には、売上高3兆6,760億円、営業利益3,180億円を目指しています。

出所:積水ハウスグループ – 第6次中期経営計画 2023-2025

・2030年までの新設住宅着工戸数は80万戸台で推移すると予測しています。

・現在も耐震性や断熱性に不十分な住宅が存在するため、建替えやリフォーム促進は今後の事業戦略の柱となっています。

・ネット・ゼロ・エネルギー・ハウス(ZEH)を累計で約7万棟供給しています。

・戸建住宅におけるZEH比率は、2022年度(2022年4月~2023年3月)に93%に高まっています。このZEHを集合住宅にも広げています。

・海外ではアメリカ、オーストラリアを中心に事業を展開。工業化住宅のビジネスモデルは日本にしかなく、これを世界に普及させ、「積水ハウステクノロジーを世界のデファクトスタンダードに 」というビジョンの達成を目指しています。

・海外進出には、M&Aによる規模の拡大と当社技術の移植という2つの進め方で事業の推進をしていきます。2025年までにはグローバルな実績として1万戸を目標にしています。

高級住宅

積水ハウスは、高価格帯の住宅メーカーとして知られており、ステータスシンボルとして、選ぶ人も少なくありません。

- 2020年 100万円/坪 (4,138千円÷135.9㎡×3.3㎡/坪)

- 2021年 104万円/坪 (4,265千円÷135.0㎡×3.3㎡/坪)

- 2022年 111万円/坪 (4,619千円÷137.4㎡×3.3㎡/坪)

- 2023年 120万円/坪 (4,955千円÷136.2㎡×3.3㎡/坪)

出所:積水ハウス – 2024年度経営計画説明会資料より抜粋

積水ハウスに勤めていた職場の同僚は、上司から「積水ハウスを車で例えるとレクサスだから、プライドを持って仕事しろ」と言われていたらしい。

過去の業績(高配当株投資として)

高配当株投資先として検討する際、過去の業績等を把握することは重要です。

業績チェックにあたり、特に重要と思われる以下の6つの項目をまとめました。

| 項目 | 評価 (⭕️良い △普通 ✖️悪い) |

| 売上高 | ⭕️ |

| EPS (1株あたりの利益) | ⭕️ |

| 営業利益率 | ⭕️ |

| 自己資本比率 (企業の安全性を表す指標) | ⭕️ |

| 1株あたりの配当金 | ⭕️ |

| 配当性向 | ⭕️ |

それではそれぞれの詳細を見ていきましょう。

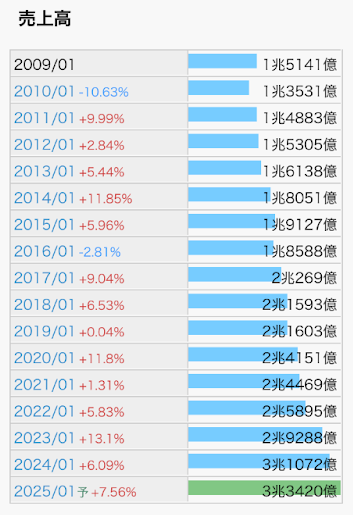

売上高:⭕️

売上高とは、企業が提供する商品やサービスで1年間にいくら稼いだかを表す売上金額の総額のことです。

・右肩上がりになっているか

・増減が激しすぎないか

出所:IR BANK

安定した右肩上がりになっています。

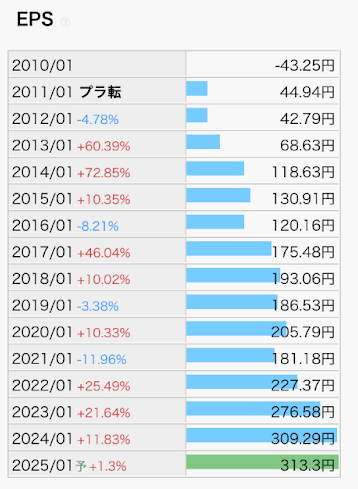

EPS:⭕️

EPSとは、1年間にその会社がいくら稼いでいるかを、1株あたりの利益で表したものです。

株式投資において最も重要な指標で、伝説の投資家ウォーレン・バフェット氏も重要視しています。

・右肩上がりになっているか

出所:IR BANK

こちらも右肩上がりで推移しています。

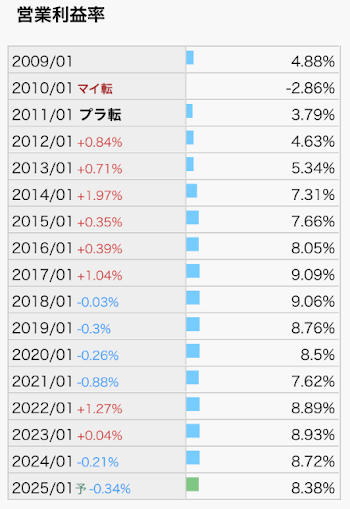

営業利益率:⭕️

営業利益率とは、売上のうち営業利益の割合のことです。営業利益が高いほど儲かるビジネスをやっている収益性の高い企業です。

・10%以上なら優秀

・5%以下なら検討の余地なし

出所:IR BANK

2013年以降、5%以上をキープしています。

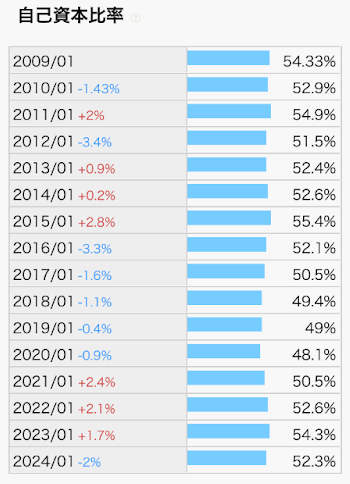

自己資本比率:⭕️

自己資本比率とは、企業の安全性を表す指標です。自己資本比率が高ければ高いほど潰れにくい会社です。

例えば手元に100万円がある場合、考え方は以下のとおりです。

100万円全額を自社で用意できた場合・・・自己資本比率100%

40万円を自社で用意、60万円を借金で用意した場合・・・自己資本比率40%

・40%以上は欲しい

・60%を超えると安心

出所:IR BANK

40%以上を常に確保しています。

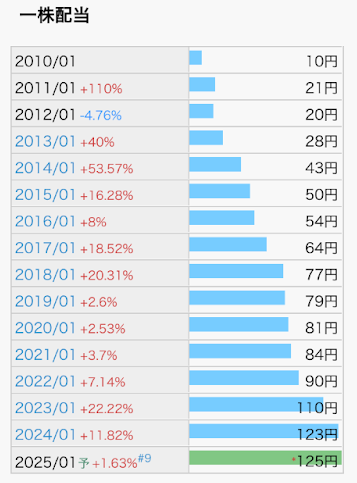

1株あたりの配当金:⭕️

配当金とは、保有株式の数に応じて株主に分配される現金のことです。

・配当金の安定性(減配や無配がないか)

・配当金の成長性(増配)

出所:IR BANK

綺麗な右肩上がりになっています。

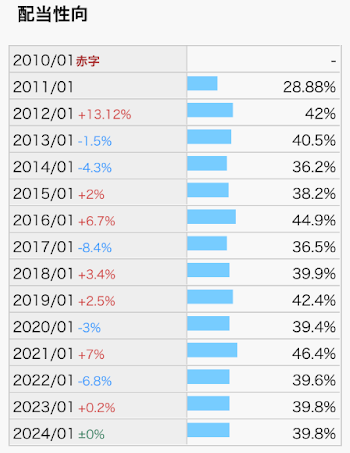

配当性向:⭕️

配当性向とは、利益のうち何%を株主にキャッシュバックするかを示す指標です。

企業が無理して配当金を出していないかチェックすることができます。

・30〜50%は健全

・70%以上は要警戒

出所:IR BANK

約40%で推移して健全です。

現在と今後(高配当株投資として)

配当利回りについて

配当利回りとは、1年間の配当によるリターンが、投資額の何%になるかを表したものです。

配当利回りは4.0%以上は欲しい

現在の配当利回りは、約3.53%(2024年4月10日現在)です。

自分としては、現在の配当利回りでは物足りないかな。

投資の判断は、配当利回りだけではなく、株価が割安かを把握することも重要だよ。

その判断方法の一つにミックス係数があるよ。

ミックス係数

現在の株価が割安か判断する指標のひとつにミックス係数があります。

伝説の投資家ウォーレン・バフェットの師匠として有名なベンジャミン・グレアムが定量分析に活用できるよう、以下の考え方を紹介しています。

ミックス係数「PER(株価収益率)×PBR(株価純資産倍率)」z

この係数が22.5を下回った時に割安と判断しています。

さらにいうと、PERが15倍、PBRが1.5倍程度が目安です。

株主への還元の考え方

・中期的な平均配当性向40%以上の方針としています。

・機動的な自己株式取得を実施による株主価値の上昇としています。

・1株当たり配当金の下限値を110円に設定しています。

・株主価値の最大化を経営における重要課題としています。

出所:積水ハウス – ホームページ

未来の展望

国内の安定成長と海外の積極成長により、各年度の最高益・最終年度(2025年度)の営業利益率3000億円を目指しており、過去の実績からも成長が見込めそうです。

出所:積水ハウスグループ – 第6次中期経営計画2023-2025

まとめ

積水ハウスは、大手ハウスメーカーとして多くの方に認知されており、業績の安定と今後の成長が期待できます。

第6次中期経営計画では、国内市場での安定成長と海外市場での積極的な拡大を目指す基本方針が示されています。

具体的には、国内では高品質な住宅の提供を継続し、顧客満足度の向上を図る一方、海外では積水ハウス独自の技術とサービスを展開し、新たな成長機会を追求しています。

高配当株投資としては、安定した業績、財務健全性および配当利回りなどからも魅力的な企業となっています。

最後に、住宅市場の低迷や金利上昇など、リスク要因も存在します。投資を検討する際は、これらのリスクを十分に理解した上で、慎重に判断することが重要です。

免責事項

本記事は情報提供のみを目的としており、投資を推奨するものではありません。投資判断は自己責任でお願いします。